10月31日,武汉地铁集团有限公司发布2022年度第一期中期票据募集说明书。

债券注册金额30亿元,本期发行10亿元,发行期限不超过10年期,主体评级AAA,信用评级机构为中诚信国际信用评级有限责任公司,无担保,主承销商/簿记管理人为中国工商银行,联席主承销商中信银行。

近三年及一期,发行人营业收入分别为90.28亿元、84.74亿元101.70亿元和28.84亿元。发行人营业收入主要为地铁运营、资源一级开发、物业租赁等。其中:资源一级开发收入是发行人营业收入的第一大来源,近三年及一期,该板块营业收入分别为55.49亿元、53.20亿元、55.65亿元和0亿元。

发行人近三年及一期,经营活动产生的现金流量净额分别为-29.14亿元、-16.25亿元、-11.75亿元和51.30亿元,2019-2021年为净流出状态,最近一期为净流入状态。主要是由于发行人资源一级开发前期投入较大,同时,该业务的现金回笼具有一定滞后性,导致经营活动净现金流存在一定缺口。

截至本募集说明书签署之日,发行人本部及下属子公司待偿还债券余额人民币407.6亿元,其中债务融资工具138.3亿元,公司债40亿元,企业债229.3亿元。

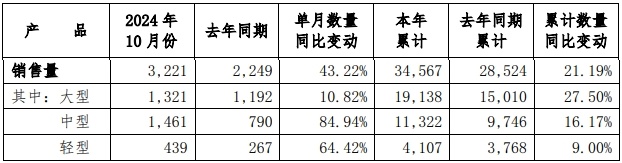

国际客车展获悉,11月5日,宇通客车股份有限公司发布2024年10月份产销数据快报。快报显示,2024年10月,宇通客车实现销售3221辆,同比增长43.22%。其中,大型车1321辆,同比增长10.82%;中型车1461辆,同比增长 84.94%;轻型车439辆,同比增长64.42%。 宇通客车作为国内客车行业的领军企业,一直以来以其卓越的产品质量、先进的技术和完善的售后服务在市场中占据重要地位。随着国家对新能源汽车的大力支持和推广,宇通客车积极响应政策号召,加大新能源客车的研发和生产力度,为宇通客车的销售增长提供了新的动力。同时,国家对公共交通的投入不断增加,城市公交、旅游客运等领域的需求持续增长,也为宇通客车的发展提供了广阔的市场空间。 特别推荐:上海国际客车展参观报名 上海国际客车展展位预定